最近注意到 2 个比较有意思的事情,释放了同一个信号。

首先是,前两天 Sensor Tower 发布了 9 月中国手游出海畅销榜,柠檬微趣两款头部 Merge 2 游戏「Gossip Harbor」和「Seaside Escape」在 8 月进入 Top 15 的基础上,继续刷新排位,「Gossip Harbor」到了第 8 位,也是 2021 年 1 月「Project Makeover」(三消)之后第一次有大休闲产品进入畅销榜 Top 8。

合成不如三消赚钱,在出海头部产品的语境下,已经不再作数了(ps:脱离这个语境不成立)。

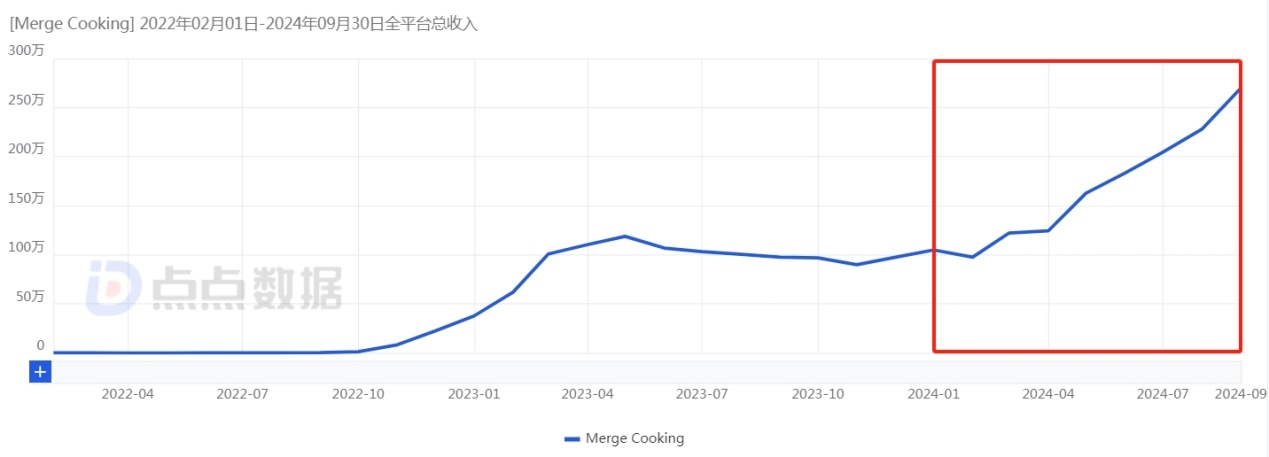

其次是,在头部之外,我们之前观察到的另一款出海合成游戏,流水也在飙升。「Merge Cooking:Theme Restaurant(下文简称 Merge Cooking,详见文章《新游近百万美金月流水,合成出海,「柠檬微趣」不再孤单》)」在 2023 年 1 月-2023 年 4 月期间的第一次起量后,在 2024 年又开始明显起量,其月流水从 2024 年 1 月的 104 万美元增长到 2024 年 9 月的 269 万美元,不到一年流水增长超过 100%。

更值得注意的是,通过进一步资料查找可以发现,「Merge Cooking」的背后,很可能和柠檬微趣一样,也是一家北京厂商(ps:与 Happibits Game 有关的网站找到 2 个,开发者留下的官网没有任何主体信息,另一个由北京大乐至简运营,其在 2024 年 1 月拿到「合合大厨」的版号)。再加上榜上的另一款「Matching Story」,背后公司也是位于北京的乐城堡。

北京厂商,似乎在合成玩法上,摸出了成功的套路。

“蛰伏”近1年,靠买量流水翻番

在对几款游戏先后增长进行观察时,我们先再来看一下「Merge Cooking」,中尾部厂商的操作空间相对有限,可能也更有意思一些。

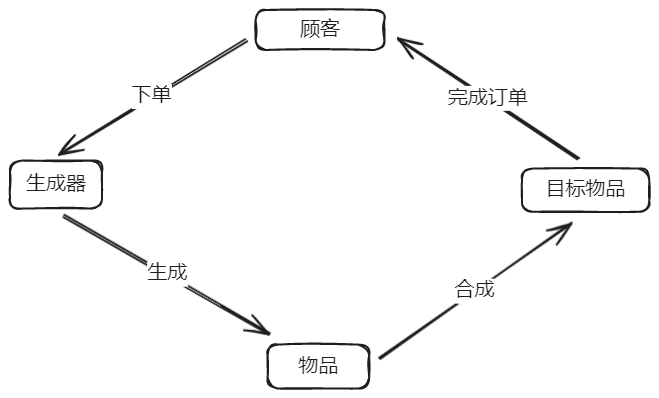

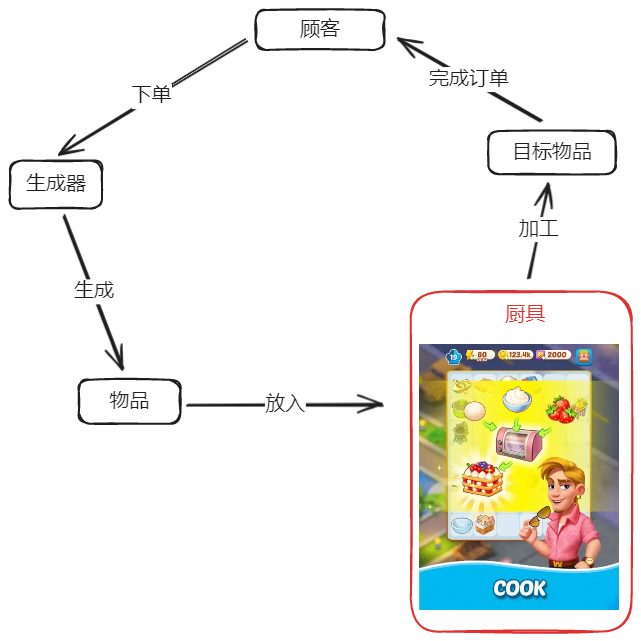

我们之前对「Merge Cooking」做过测评,整体循环大差不差,“做订单-装修-做订单”,最大的差异就是在于“不一样的合成”。

不一样体现在两个方面,一点在于这款游戏除了 Merge 2 常见的同样 2 个元素合成新物品,「Merge Cooking」基于自己的题材引入了“厨具+食材”的合成玩法。例如“榨汁机+葡萄”,合成葡萄汁,这其实是打破了合成的基础玩法。

另一点在于,时间上的控制。合成游戏基本上是“冷冻”生成器,着急的用户付费解锁;而「Merge Cooking」同样是基于烹饪题材,加入了另一个时间上的等待,如果还是榨葡萄汁为例,其他 Merge 2 可能是 2 个葡萄立即生成 1 个葡萄汁,而「Merge Cooking」是把葡萄放在榨汁机里“等机器操作”,生成葡萄汁。而另一个时间点的加入,也让游戏多了变现点。

而这 2 个小创新,因为都是题材的“延伸”,所以当时测试的时候在体验上并不觉得违和。

但实际上,「Merge Cooking」在 2023 年 1 月-2023 年 4 月的第一波起量之后就进入了平台期,维持在 100 万美元上下。之后在 2024 年才迎来幅度更大的一波增长,冲到了 260 万美元左右。

在这两拨增长中间,Happibits又有什么调整策略?

找准自己的受众,调到最合适的素材

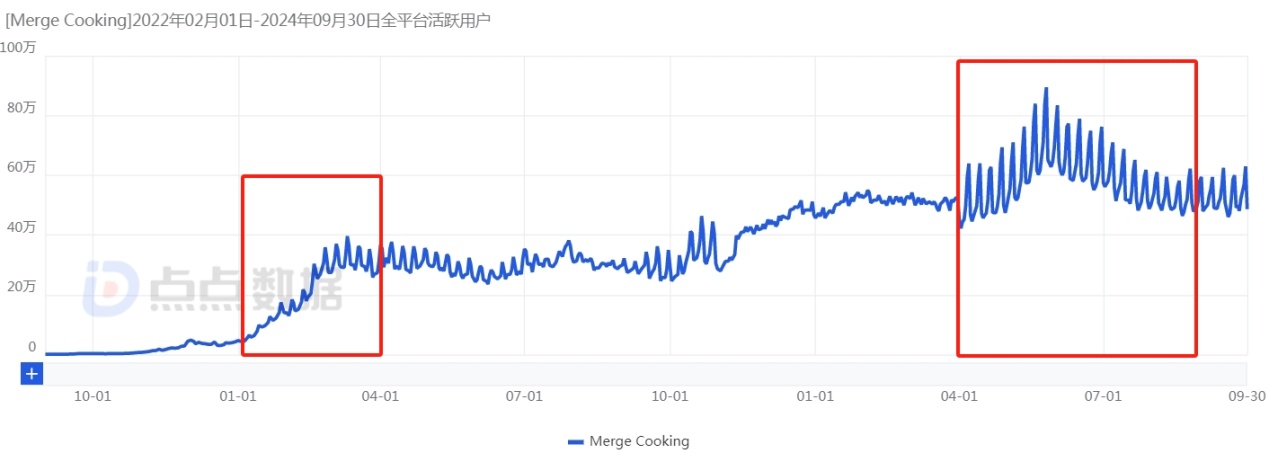

流水上涨拆解开,与 DAU 或 ARPDAU 关系最大。查询点点数据可以发现,「Merge Cooking」的DAU 变化与流水变化基本相符,都在 2023 年 1 月-4 月和 2024 年 4 月-9 月期间有两次明显增长。

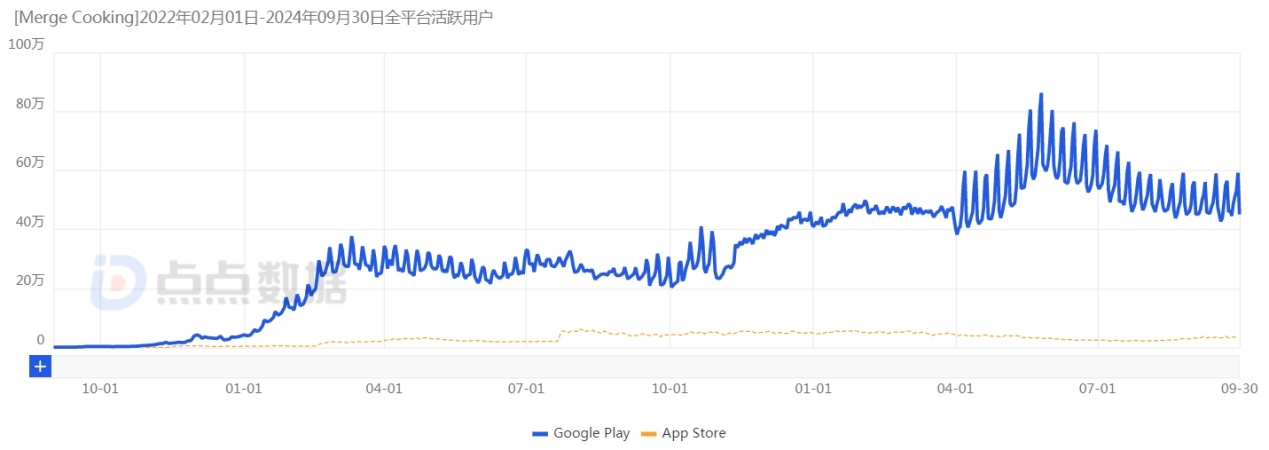

分平台来看,Google Play 的 DAU 不仅远远高于 iOS 端,其增幅也远比 iOS 端明显,增长的时间段也和流水增长时间段吻合。

这样来看,Google Play 的 DAU 增长应该是两轮流水增长的主力,iOS 的占比几乎可以忽略不计。

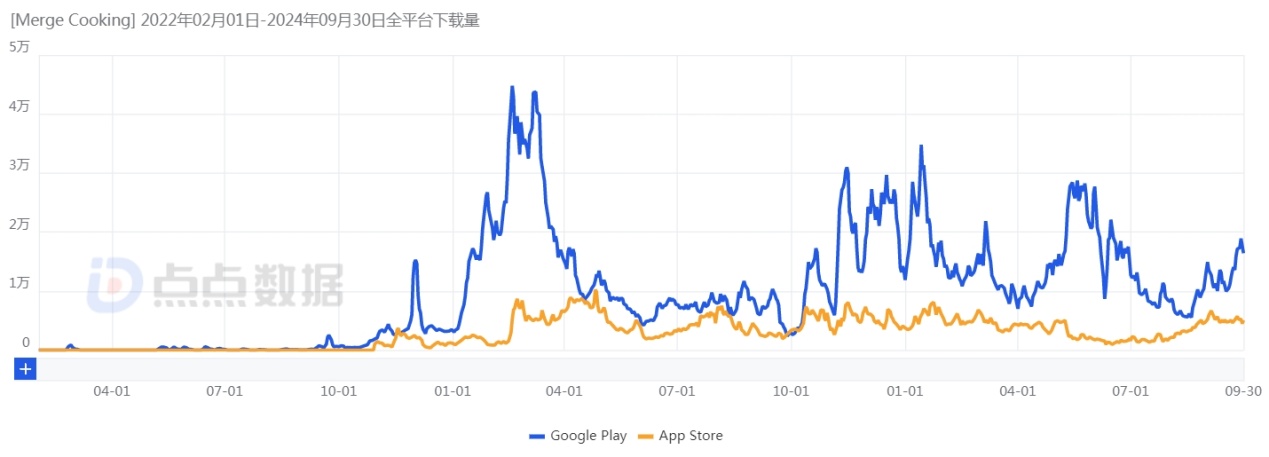

据此,笔者又重点观察了 Google Play 的广告投放变化。广大大显示,「Merge Cooking」在 Google Play 端投放广告创意数量的高峰期也和下载量高峰基本重合。所以两波增长还是和加大买量力度有直接关系。

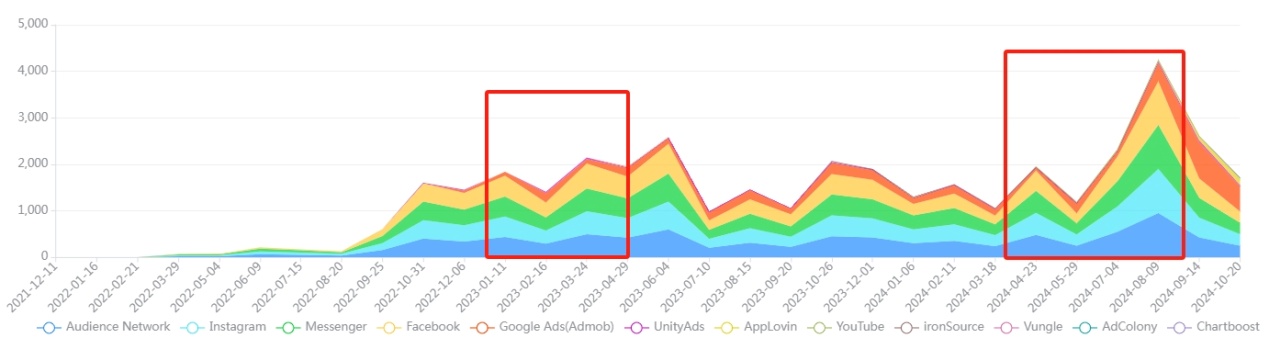

对比两轮投放高峰,笔者又发现「Merge Cooking」在素材的选择上发生了变化。Happibits 很可能在第一轮增长后用了很长一段时间调整优化素材,再开始大幅买量,希望获得更好的效果。

统计第一波流水起量期间(2023 年 1 月-4 月)的头部素材,展示量 Top 30 的素材全都是直接展示 Merge 2 玩法,或者突出餐厅模拟经营主题。虽然展示量都至少达到 170 万次,但素材本身和其他产品之间的差异性并不是太大,特色并不是太突出,被吸引的新玩家也容易被其他同题材竞品吸引走。

到了第二波起量期间(2024 年 4 月-9 月),展示量 Top 30 的素材开始学习「Merge Mansion」等头部产品,大量出现抓马剧情元素。要么是妻子被丈夫背叛独自打拼养家,要么就是经历丧夫之痛之后重整旗鼓开拓事业。除了抓马之外,部分素材还出现了明显的家装玩法,即使是展示经营餐厅的素材也采用了粉色的樱花主题,来吸引女性用户。

调整创意后,这些广告素材的展示量也明显比第一轮更高,最低也能达到 200 万次,最高甚至突破 700 万次。

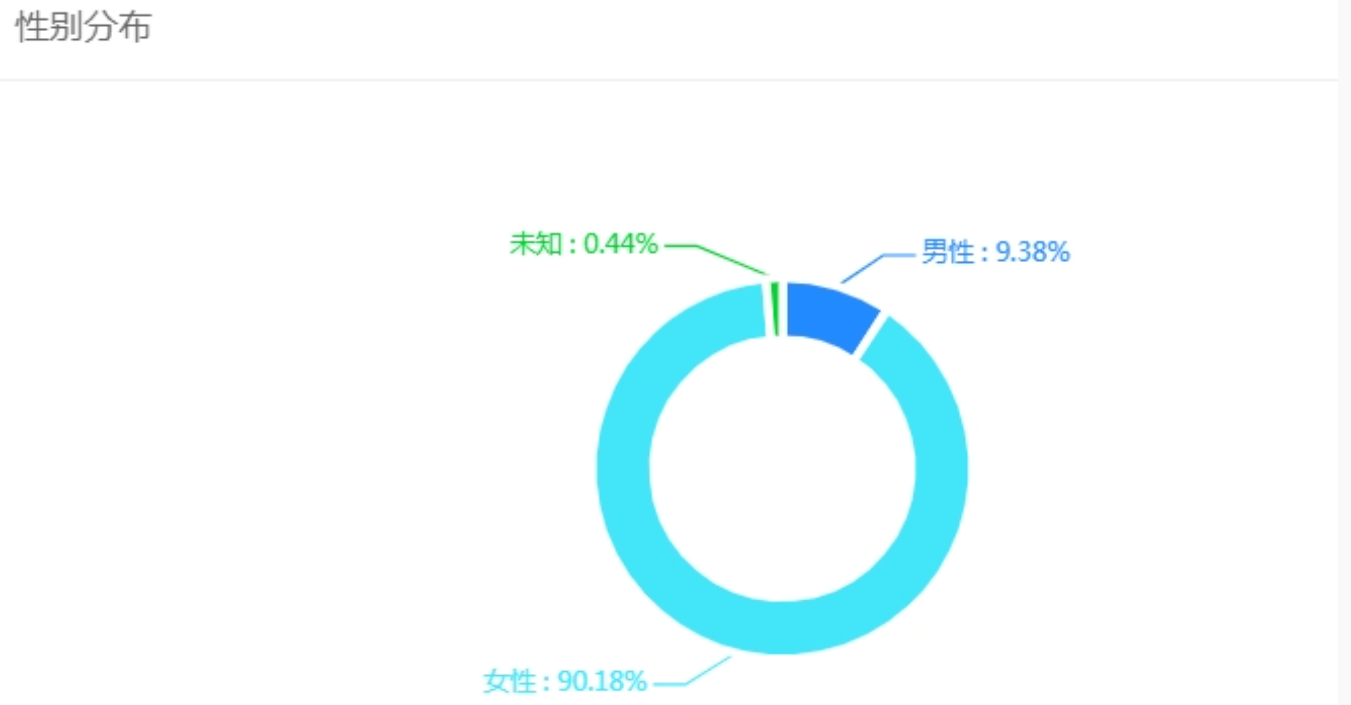

广大大的数据也显示,「Merge Cooking」最近半年投放的素材女性受众占比高达 90.18%。维卓出海研究院的数据显示,作为大休闲头部市场的美国,休闲玩家里有 56% 都是女性,Happibits 有可能是希望通过针对性优化素材,精准定位并吸引更多女性玩家,希望进一步拉高流水。

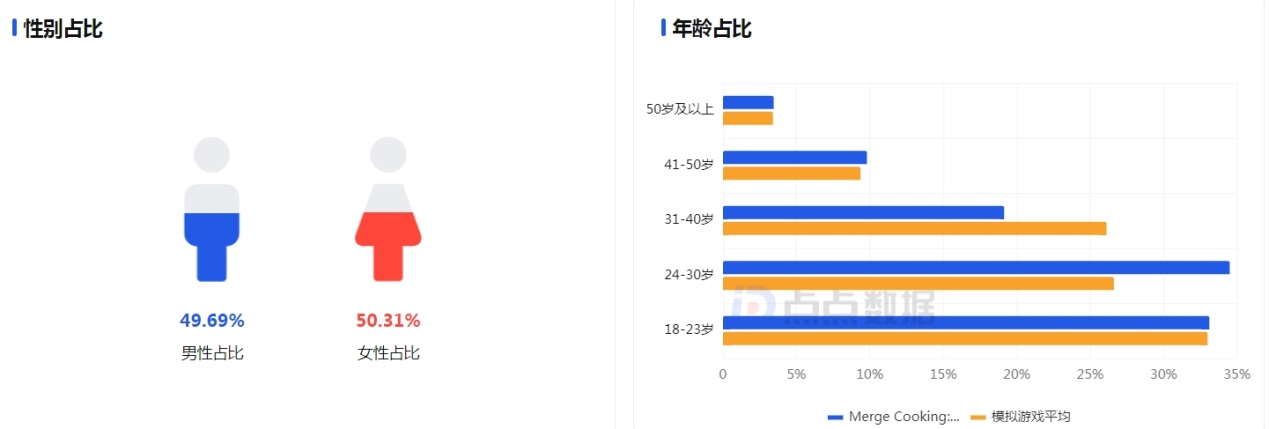

从玩家实际画像上看,Happibits 的努力也能看到成效。查询点点数据有记录的 2024 年 7-9 月画像数据,「Merge Cooking」的双端女玩家占比从 7 月的 44.74% 上升至 8 月的 50.31%,不过在广告创意数量明显下滑的 9 月又下滑到了 42.78%。

此外笔者还发现,「Merge Cooking」虽然买量力度不低,但在常态化运营方面做得比较简单,限时活动都是各种内购优惠礼包。最活跃的社媒平台 Facebook 虽然官方主页粉丝达到 11 万人,但主要举办互动问答抽奖活动,赠送游戏内货币和资源。这一点上,相比于柠檬微趣等头部厂商差别还是很大。

看现在的头部合成的情况,如果 Happibits 能够更针对性地推出添加副玩法的限时活动,或者在 iOS 端能够发力,流水很可能还有进一步的增长空间。

北京厂商集体爆发,思路有区别也有共性

正如前面所讲,在 2024 年实现流水大幅度增长的出海厂商,还远不止「Merge Cooking」一个。最明显的就是柠檬微趣旗下的 Merge 2 产品「Gossip Harbor」和「Seaside Escape」,两款游戏的月流水从 2023 年 9 月的 601 万和 246 万美元增长到了 2024 年 9 月的 1850 万美元和 1198 万美元,增幅均超过 200%。

更夸张的是乐城堡的「Matching Story」,1 年前还未产生流水,到了 2024 年 9 月就已经达到 685 万美元。跻身出海手游畅销榜 Top 22。

虽然流水“扎堆”增长,但各个厂家之间的具体思路却各有不同。

例如柠檬微趣除了买量之外,还会通过高密度常态化运营提供新内容。「Gossip Harbor」瞄准了规模庞大的收藏卡牌市场,在 2024 年 5 月上线卡牌玩法吸引男性玩家,拓展受众。此外还积极学习其它竞品,添加 PvP 等新模式,让游戏内容持续更新,保持活力。甚至在 Reddit 上这种游戏厂商不太会重视的平台,也都下了不小功夫。

「Matching Story」的起量策略和「Merge Cooking」一样也集中在广告买量。不过素材策略则明显不同。乐城堡借用了此前在「菇勇者传说」以及「小妖问道」里面很成功的真人素材思路,让一对老夫妇直接出镜现身说法,强调游戏不强迫任何内购,此外还借助“无 Wifi 游戏盒子”在最近欧美市场起来的热度,强调游戏没有 Wifi 也能体验。在游戏过去 1 年展示量 Top 5 素材里,这类素材占据了 4 个位置,每一条展示量都超过 450 万次。

能够看出,几款游戏都在根据自身游戏的不同情况来采用相应的买量和变现策略。几款游戏现阶段也瞄向了不同群体,如柠檬微趣在已经覆盖一定女性用户的基础上拓展男性用户;乐城堡因为有三消+合成玩法,看上了中老年群体;烹饪题材的「Merge Cooking」在积极拓展年轻女性玩家。

思路上虽然各有不同,但北京厂商在合成赛道的“集体成功”,显然少不了互相借鉴,虽然网传这些大休闲厂商交流意愿都不高,但一个地区在某一个赛道的成功,显然少不了“流动”,不论是信息还是人才。

个人中心

个人中心 Enjoy后台

Enjoy后台 登出

登出