来源:DataEye游戏观察

近期,国内小游戏有一玩法 like 崛起。

两款 Lucky Defense like(下称 LD like) 产品进入微信小游戏 TOP30,其中一款的手游版本在上线 20 天左右的情况下累计收入超过 500 万人民币。

上半年海外厂商 111% 推出新作《Lucky Defense》,再次引起了国内不少行业从业者的关注与好奇。

部分国内小游戏厂商也迅速推出相关产品,其中涉及豪腾嘉科、冰川网络、大梦龙途、点点互动等。目前来看,国内的 LD like 暂时由大梦龙途的《快来当领主》和冰川的《王者对决》两款产品领衔。

然而 DataEye 研究院观察发现,目前海外市场的 LD like 已经推出 2.0 产品,并且在市场进行公测。

从营销层面来看,国内 LD like 产品有怎样的动作?海外市场又有哪些思路可以参考、借鉴。

今天,DataEye 研究院就来聊聊这一新兴赛道。

为表客观,本文会严格区分事实&数据,以及 DataEye 研究院观点。

一、LD like 产品市场侧表现

事实&数据

国内市场方面,目前已经有两款 LD like 杀入了微信小游戏畅销榜 TOP30。截至 9 月 1 日,进入畅销榜 TOP30 的 LD like 产品,分别为排名第 23 的《王者对决》以及第 27 名的《快来当领主》。

以目前排名走势来看,《快来当领主》有着一定的先发优势,在 8 月 27 日当天就进入了微信小游戏畅销榜。而《王者对决》在 8 月 29 日才进入微信小游戏畅销榜,不过该产品直接空降到第 23 名,超过了有先发优势的《快来当领主》。但是从排名来看,两款产品的排名波动小,因此收入表现差距可能相当接近。

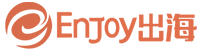

其中《快来当领主》手游 APP 在 8 月 13 日左右上线。点点数据显示,《快来当领主》排名畅销榜第 68 名,8 月上线 20 天 iOS 端累计预估收入(扣除平台分成)约为 520 万。

另外,我们需要关注 LD like 原版产品《Lucky Defense》。该产品在上线初期的市场表现就特别惊人,目前产品的强势依然延续。

点点数据显示,《Lucky Defense》8 月双端全球预估收入(扣除平台分成)约为 560 万美元,折合人民币 4000 万。从地区表现来看,韩国和中国台湾地区都进入畅销榜 TOP50,其中韩国排名第 11 名。

DataEye 研究院观点

从海外市场来看,《Lucky Defense》让 LD like 成为全球最热门的玩法原型之一。不过目前大多数 LD like 就是以原版玩法为基础,进而一比一进行产品复刻,并融合不同主流题材。其目的就是产品快速立项后推出市场“赚快钱”。因此大多数 LD like 在产品层面上相对粗糙,难以进入相关榜单。

不过随着竞争白热化,部分 LD like 2.0 产品逐渐显现。例如在海外市场进行测试的《Hellbounce: Merge Defense》,这款游戏就是在 LD 原型的基础上加入了二合玩法,题材上融入了弹珠台,在玩法和题材方面都进行了突破,而不再是原生产品复刻。换言之,海外一些题材玩法差异化的产品逐渐冒出。

我们将视角回归到国内市场,DataEye 研究院观察发现,目前 LD like 产品在国内市场处于起步阶段,项目组争先推出产品以获得先发优势。其中,大梦龙途在 8 月中旬率先推出手游 APP 版本,而后在月底也上线了小游戏版本,以取得产品先发优势。

对比来看,冰川《王者对决》上线时间稍微晚,但目前排名领先《快来当领主》。

DataEye 研究院认为,两款产品小游戏赛道上线时间接近,先发优势并不明显。因此不能以暂时的市场排名判断两款产品差距,更需要关注产品的后续运营。

在产品端,《王者对决》整体玩法和画面表现更加原生,而《快来当领主》融合了冰雪题材要素,与原版有一定的题材差异化。可是原版 LD like 并没有在国内上线,因此玩家对于该赛道整体陌生,特别在小游戏赛道,玩家以泛用户为主。DataEye 研究院认为赛道发展初期,游戏的可玩性、趣味性相比题材元素更加重要。

不过值得注意的是,从时间线来看,《快来当领主》手游 APP 上线更早,而小游戏端在 8 月末才登上微信小游畅销榜。同时观察发现《快来当领主》APP 端和小游戏端不互通,可以认为项目组以传统用户测试产品,以打磨优化小游戏端,保证上线质量。

整体来看,海内外 LD like 产品正在蠢蠢欲动。而海外一波大浪淘沙之后,大多数“赚快钱”的一比一复刻产品失去了竞争力,以至于相关 LD like 产品已经向 2.0 方向发展,例如玩法、题材都尝试进行突破,部分产品开始进行产品素材投放,需要通过观察后续市场表现。

二、买量侧表现

事实&数据

(一)投放量趋势

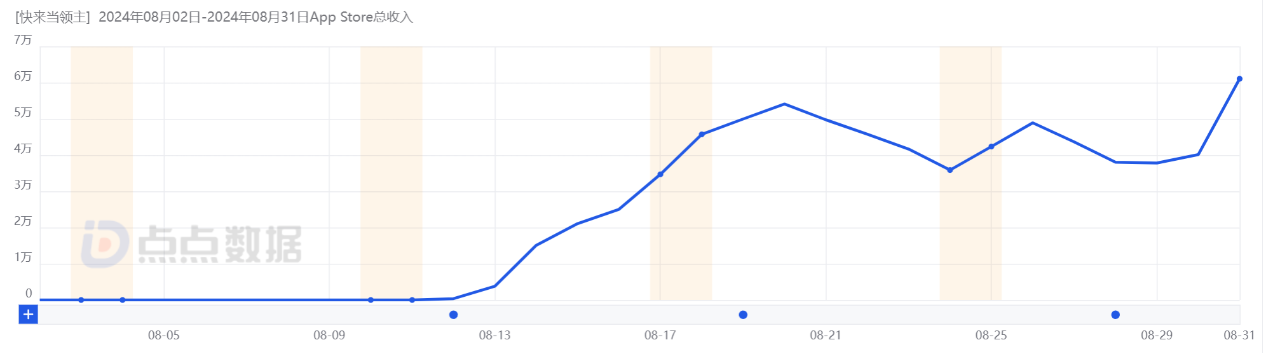

从投放趋势来看, 《王者对决》在 8 月 22 日开始进行素材投放,但初期相对平缓,直到 27 日投放量增加,29 号当天投放素材超过 650 条,随后保持持续提升的状态。

《快来当领主》小游戏在 8 月 23 日开始投放,同时为了配合小游戏产品上线造势,25 号当天迎来一波素材量投放小高峰,而后在 29 号当天单日投放素材超过 1000 条。

根据 DataEye-ADX 投放数据显示,除了上述两款产品之外,例如豪腾的《呆呆打僵尸》、点点互动的《天天狩猎》、《消除异类》等多款 LD like 小游戏产品已经开始进行效果广告投放,但整体投放素材量不大。

对比来看,《快来当领主》手游 APP 上线后素材投放量表现强势。产品预热阶段日均投放素材量在 2000 条左右。产品上线后投放素材量飙升,8 月 16 日当天素材量超过 1 万条。而在小游戏上线阶段,手游 APP 投放量持续提升,单日峰值超过 1.2 万条。

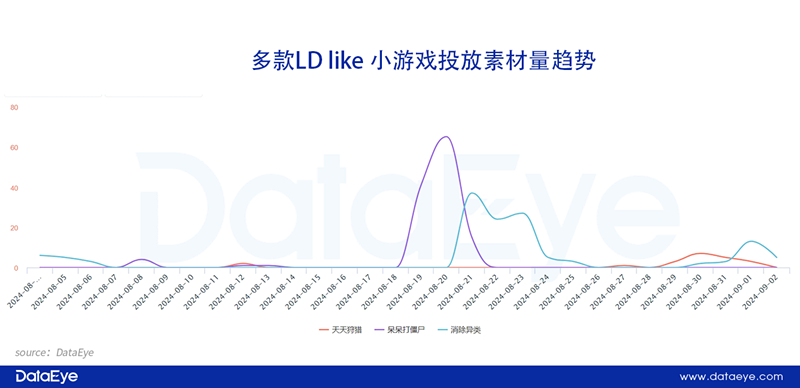

在海外投放量方面,《Lucky Defense》预热阶段并没有进行太多素材投放,而是在产品上线后提升了素材投放量。进入 8 月之后,投放量进一步提升。

《Hellbounce: Merge Defense》在 8 月中旬进行了小规模的素材测试投放,而且测试素材以视频素材为主。目前该游戏仅在安卓端进行测试投放。

DataEye 研究院观点

从投放趋势来看,国内 LD like 小游戏产品的素材投放量呈现持续提升的态势,但整体提升幅度不算特别大,可能还是因为目前国内 LD 赛道竞争尚未进入白热化,随着更多头部大厂的入局,未来相关产品投放素材激增估计在预料之内。

不过《快来当领主》手游 APP 在 8 月的素材投放量就有明显的提升,单日素材突破 1.2 万条,整体规模强势。DataEye 研究院认为,项目组可能有以下两个思考:

一方面尽管 LD like 产品在国内相对陌生,但塔防+放置玩法在传统手游端拥有大量的用户群体基数,项目组更希望在产品初期“集中式”“爆发式”的买量投放提升玩家的注意力,以为后续转化为产品核心玩家作为基础。

二是因为《快来当领主》的 APP 端和小游戏端不互通,更早转化传统手游用户,或许更利于产品在初期的变现回收,毕竟传统手游用户付费能力更强。

(二)创意素材:国内&海外

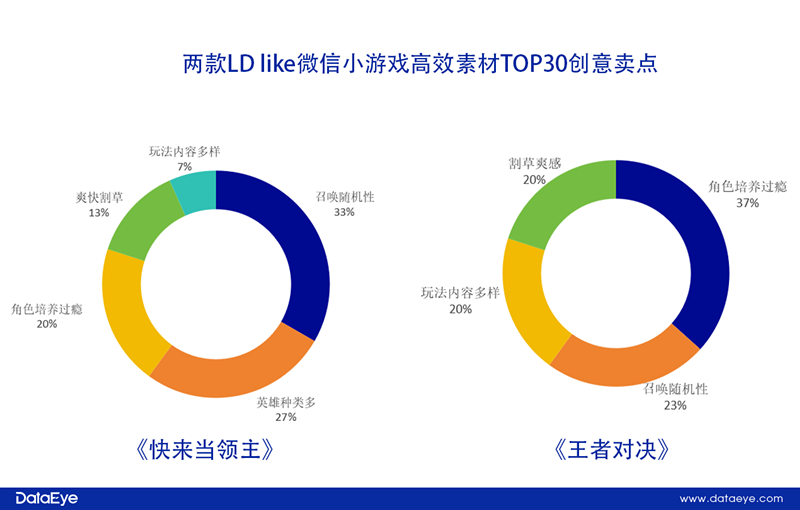

在创意素材层面上,DataEye 研究院整理了国内两款 LD like 小游戏产品近 30 天高效素材 TOP30 的创意卖点和创意形式。具体如下:

从素材卖点来看,创意卖点相似,但两款 LD like 产品侧重点各有不同。

整理数据显示,《快来当领主》侧重展示随机性,相关素材占比超过 33%。而《王者对决》以角色展示为主,其中包括英雄角色的展示以及培养乐趣相关素材占比超过 37%。

《快来当领主》高效创意素材中,有“英雄种类多”占比超过 27%。这部分素材主要是展现了游戏内容“英雄”的丰富度。

另外,LD like 的另一个核心卖点“爽感割草”,前者占比 13%,后者占比大约为 20%。

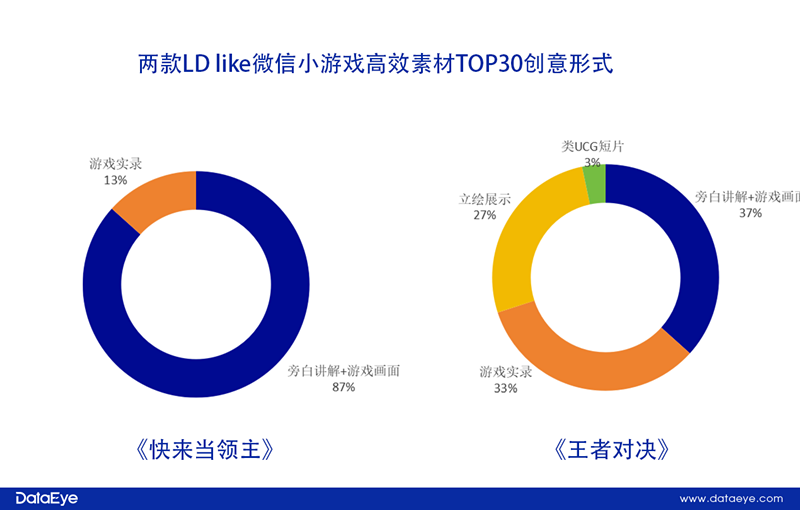

从创意形式卖点来看,《快来当领主》形式单一,《王者对决》更加多元。

整理数据显示,《快来当领主》高效素材主要以“旁白讲解+游戏画面”的形式进行展示,同时也有少部分纯画面展示的“游戏实录”。

对比来看,《王者对决》高效素材创意形式可以分为 4 个部分,其中“旁白讲解+游戏画面”占比最高,约为 37%。而“游戏实录”和“角色立绘展示”相关素材占比分别为 33% 和 27%,整体相差不大。同时《王者对决》也有类 UCG 短片的素材,融入了“唱跳 RAP”、孙悟空、财神等认知度高的元素。

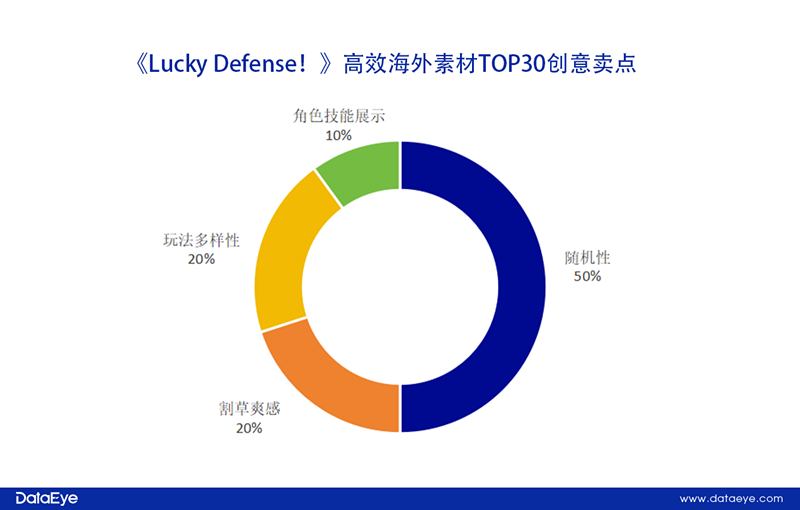

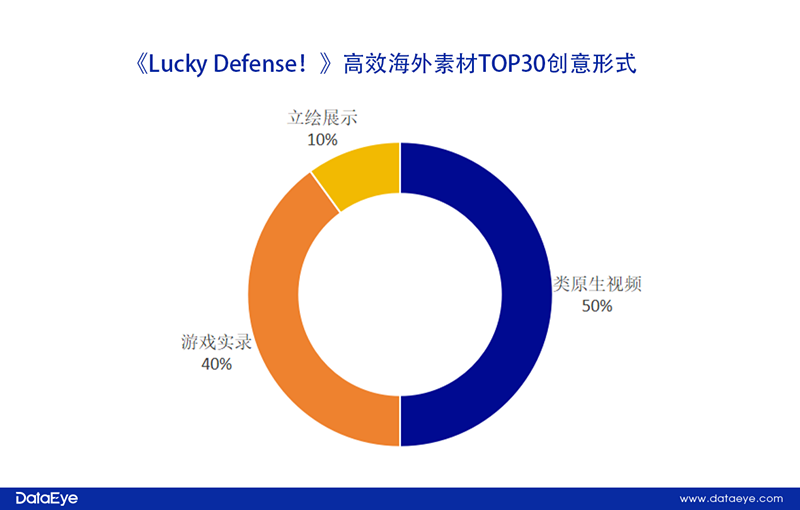

同时 DataEye 研究院整理了《Lucky Defense》在海外市场的高效素材 TOP30,相关数据如下:

从素材卖点来看,《Lucky Defense!》侧重展示随机性,相关内容主要展示玩家在游戏过程中的不确定性,占比超过 50%。另外,“割草快感”和“游戏玩法多样性”的素材占比最多,约为 20%。

从创意形式来看,《Lucky Defense》会通过“类原生视频”的方式,增强创意素材的视觉体验,相关内容占比超过 50%。同时有大约 40% 的高效素材为“游戏实录”。

DataEye 研究院观点

从创意层面来看,国内 LD like 产品的创意素材相对简单,这可能还是跟该赛道在国内发展时间较短的原因,玩家对相关玩法内容比较陌生,因此无论是《快来当领主》还是《王者对决》,创意素材的本质还是为了聚焦、放大 LD Like 产品的本身,通过直白的素材内容画面,向玩家传递游戏本身的“爽感”“快感”。不过,两款产品在侧重点上略有不同。

从《快来当领主》的创意素材来看,DataEye 研究院认为项目组鉴定的强调产品本身的特点,因此着重展示了游戏的随机性,以及随机内容下所凸显的趣味性,以突出产品的核心可玩性。创意素材在一定程度上原版《Lucky Defense》的创意思路相似。

换言之,《快来当领主》在创意卖点上以“准确”“平稳”的策略为主,核心就是保证产品的平稳落地,再通过产品本身的品质打动用户。这一点体现了大厂对于品质要求的重要性。但产品在初期的吸量表现上或许只能取得中规中矩的成绩。

从《王者对决》的创意素材来看,DataEye 研究院则认为项目组则更希望该产品通过低门槛的方式吸引更多玩家,提高整体用户基数。

一方面是《王者对决》整体游戏内容沿用了原生的 LD Like 模式,保持原本轻松爽快的游戏特点,以及与《王者对决》在操作上较为简单,门槛更低,适合各类玩家。

另一个方面来看,项目组通过大量展示产品游戏内容的方式,重点突出角色层面的多文化融合要素,例如通过青蛙王子、亚索、绿巨人等具备广泛认知度的角色为游戏增添的吸引力和沟通属性,以吸引到不同用户群体的关注。

三、总结

DataEye 研究院观点

总体来说,国内 LD like 的发展历程较短,国内仍处于起步阶段,LD like 产品在营销层面的表现略显原生、青涩。

不过从目前的市场表现来看,两款 LD like 小游戏依然能持续在微信小游戏畅销榜 TOP30 左右徘徊,侧面反映出这一玩法在国内市场有着一定程度上的用户接受度。DataEye 研究院认为,当前该赛道的投放量表现平稳,且头部产品尚未显现,市场发展空间可观。同时随着更多厂商的入局,未来 LD like 赛道的竞争或更加激烈。

海外 LD like 的火爆吸引了国内不少厂商们蜂拥而至的立项。而这一现象也给小游戏市场带来了更多思考,快速发展的微信小游戏赛道,新玩法 like 究竟给市场带来怎样的影响。

从积极层面来看,国内玩家需要更多新玩法 like,有助于打破品类固化局面。海外市场 LD like 的火,吸引了国内不少厂商争先推出新品,同时也就不断打破国内小游戏头部品类固化的现象,加速了国内小游戏市场的更新换代。

同时新玩法 like 对于微信小游戏整体赛道来说,也是拓宽了用户圈层,扩大用户池子。如此一来,整个小游戏市场的池子也在不断变大,机会也就更多,更成熟。

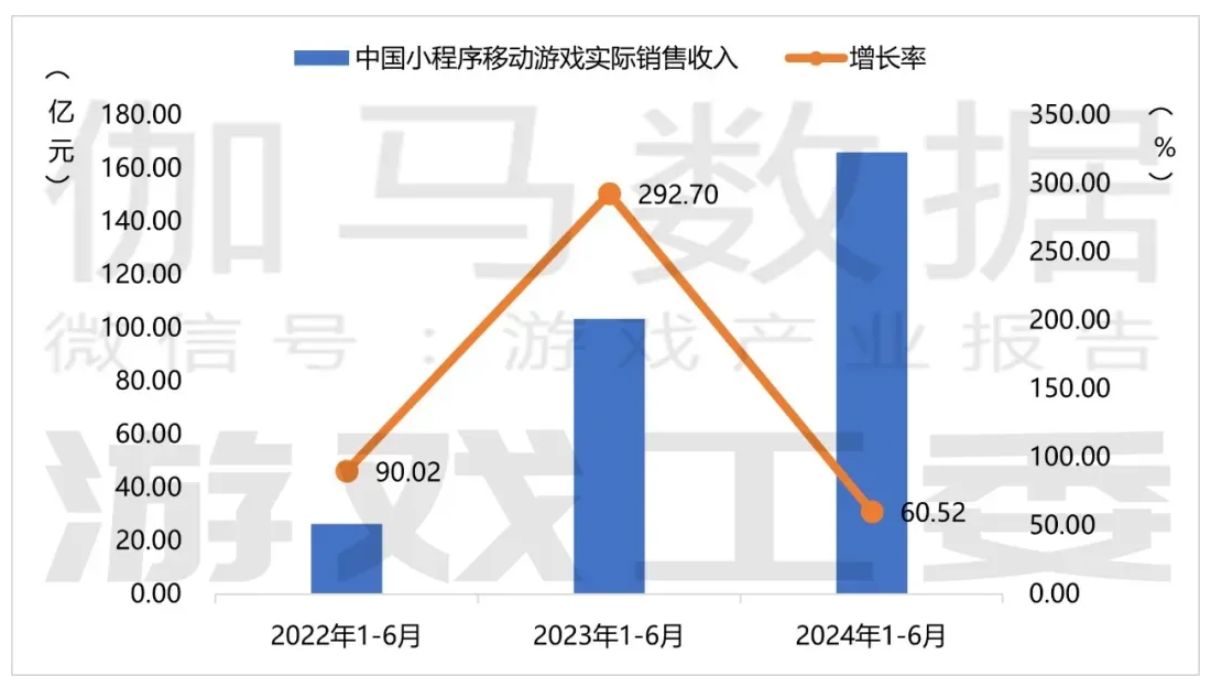

正如 2024 年上半年小游戏市场表现强势,实现收入 166.03 亿元,同比增长 60.5%,其中内购产生的实销收入 90.98 亿元,同比增长 81.56%。无论是玩家、厂商以及平台都需要市场更加活跃,新玩法 like 的出现就是关键。

DataEye 研究院认为,倘若从消极情况来看,中小厂商的突围难度变得更高,“百团大战”在所难免。

其一,小游戏行业的不确定性依然是行业不可绕开的话题。未经市场验证的新玩法 like 注定了成功率不会太大。

其二,新玩法 like 倘若成功跑出,随之而来的就是相关玩法 like 的“百团大战”。目前 LD like 产品就正处于“百团大战”预备阶段。除了大梦龙途、冰川之外,豪腾的《呆呆打僵尸》、点点互动的《天天狩猎》虽然还没有进入小游戏畅销榜排名,但项目组已经开始进行素材投放。另外,海外市场已经朝着 LD 2.0 发展,国内 LD like 产品想要不掉队,或许还要持续进行产品革新,也就考验着项目组自身的能力。

另一方面来看,目前国内的头部厂商都清楚,在快速发展的小游戏赛道上,必须时刻具备新的增长点。因此某一新玩法 like 的出现,自然会被“如狼似虎”的大厂所瞄准,进而快速产品迭代革新,大规模投放进入市场抢得先机。

对于中下游的小游戏厂商,想要凭借新玩法 like 在市场突围的难度不断加剧,“以小博大”的可能性越来越小,随之而来的就是中小厂商的生存环境会更加复杂。

总体来说,新玩法 like 的出现对于推动整个小游戏赛道的发展有着重要的意义。只不过新玩法 like 被快速复制革新,并且大规模化买量投放切入市场,已经成为了一些头部厂商的“专属赛道”了。

个人中心

个人中心 Enjoy后台

Enjoy后台 登出

登出